bd半岛新闻

bd半岛体育【行业查究】股权投资行业运转了解

受复杂的外部环境影响,2023年中国股权投资市场整体延续下行态势,募资端国有资金主导地位持续提升,硬科技领域仍是投资布局主线,半导体及电子设备领域稳居榜首,机械制造、汽车领域表现强劲。受国内IPO节奏收紧影响,投资退出空间进一步收窄,短期内仍面临较大的退出压力。进入2024年,一季度股权投资市场募资端延续下滑,投资端出现回升,股权投资市场复苏节奏较为缓慢。

2023年,中国股权投资市场募资端延续下行态势,新募基金数量和募集资金规模均同比下滑;受政府创投政策引导,国有资本股权投资参与度持续加深,LP国资化趋势增强。

根据清科研究中心数据,2023年中国股权投资市场新募基金数量6980支,同比下降1.1%,新募基金总规模18244.71亿元,同比下降15.5%;单支基金平均募资规模下滑至2.61亿元,同比下降14.5%。在整体募资下行的背景下,外币基金募资压力更为严峻,2023年新募人民币基金6903支,同比下降0.6%,募资规模17156.01亿元人民币,同比下降10.1%,人民币基金募资数量保持稳定,募资规模同比下降;外币基金数量和规模紧缩态势明显,2023年新募外币基金共计77支,募资规模约为1088.70亿元人民币,同比降幅分别为32.5%和56.4%。

从出资来源看,2023年中国股权投资市场新募人民币基金的LP披露认缴出资总规模超1.5万亿元。其中,政府引导基金和政府机构/出资平台的合计披露认缴出资金额近6200亿元人民币,占比达到40.6%,相比2022年增长6.7个百分点。产业资本的出资保持活跃,2023年披露的认缴出资金额占比达到26.7%;金融机构与险资LP的出资相对稳定,两者合计披露出资超1600亿元人民币,占比相较2022年增加0.1个百分点。从新募人民币基金的LP国资属性分布来看,国资背景LP仍是中国募资市场的重要支撑,2023年国有控股和国有参股LP的合计披露出资金额占比达77.8%,相比2022年提升了4.6个百分点,国有资本股权投资参与度持续加深。根据清科研究中心数据,截至2023年底,中国共设立2086支政府引导基金,目标规模约12.19万亿元人民币,已认缴规模约7.13万亿元人民币,其中2023年新设立的政府引导基金107支,同比下降25.2%bd半岛体育,已认缴规模为3118.46亿元人民币,同比下降35.0%。

大额基金募集方面,受国有资本扩张影响,大额人民币基金多投向较为明确的政策性基金和基础设施基金等。2023年新募大额人民币基金包括由中国诚通控股集团有限公司、工商银行全资子公司工银金融资产投资有限公司共同发起设立的北京诚通工融股权投资基金(有限合伙),募集规模540.00亿元,重点投向以中央企业为主,助力国有企业降杠杆减负债;北京京港地铁股权投资基金,募集规模120.02亿元,投资于北京京港地铁有限公司目前和未来建设、运营的各项目;广西广投桂能能源投资基金,募集规模120.02亿元,将参与广西防城港核电项目的建设和运营管理;江西交投高速公路投资基金,募集规模100.01亿元,主要投资于江西省内高速公路项目。

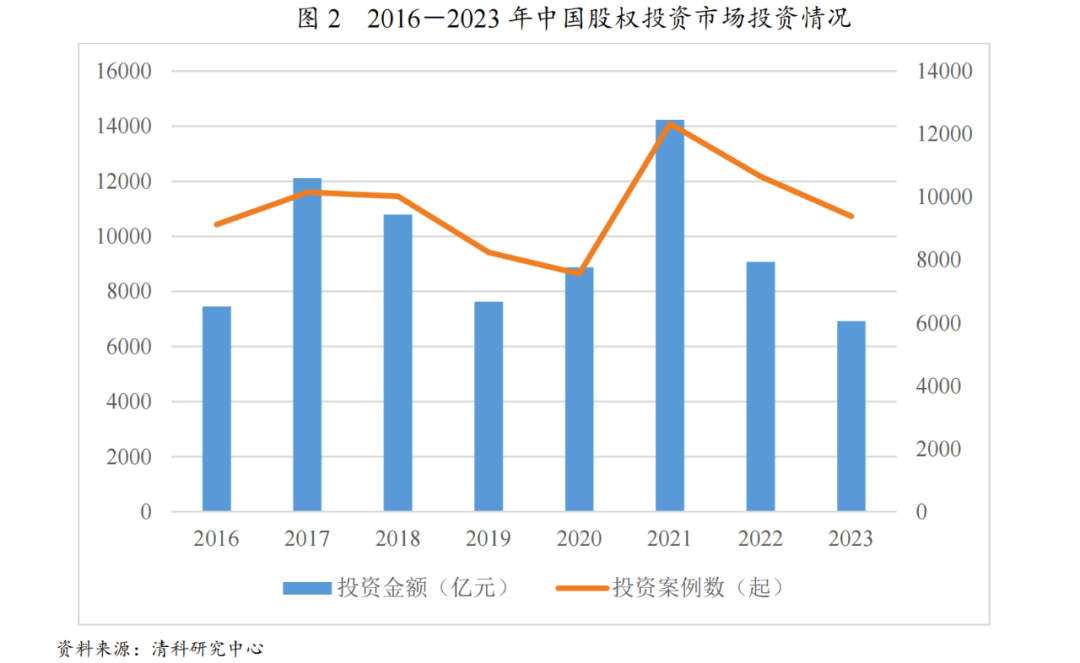

2023年,中国股权投资市场投资活跃度下降,投资案例数和投资金额继续下滑,降幅同比有所收窄。半导体及电子设备、生物技术/医疗健康和IT三大行业投资规模仍位居前列,在国家政策引导和技术进步的引领下,硬科技领域吸引力居高;江苏、上海等地投资案例数及投资金额高。

根据清科研究中心数据,2023年中国股权投资市场共发生投资案例数9388起,同比下降11.8%,涉及投资总金额6928.26亿元,同比下降23.7%,降幅较2022年有所收窄。产业结构升级背景下国有资本持续赋能硬科技产业发展,半导体、清洁技术、汽车等领域获大量资金投入。

从细分市场看,2023年早期市场投资案例数和投资总金额分别为1030起和143.93亿元,同比分别下降19.3%和3.3%,创业投资市场投资案例数和投资总金额分别为3978起和1819.95亿元,同比分别下降11.9%和26.8%,私募股权投资市场投资案例数和投资总金额分别为4380起和4964.38亿元,同比分别下降9.8%和22.9%,各细分市场投资案例数及投资金额均呈现不同程度的缩减。

投资行业分布方面,2023年,半导体及电子设备投资案例数和投资总金额仍保持首位,2023年投资案例数超过2000起,投资金额达到1864.99亿元,但同比来看,投资数量和投资金额分别同比下降3.8%和下降16.4%;生物技术/医疗健康、IT行业投资金额分别第二位和第三位,投资案例数均达到1700家以上,其中生物技术/医疗健康投资金额1064.99亿元,IT行业投资金额701.40亿元,较2022年均有下降。2023年,机械制造和汽车领域投资表现强劲,投资金额分别同比增长15.6%和12.7%。

地域分布来看,江苏、北京、上海、浙江、深圳等地投资案例数及投资金额高,其中江苏和上海分列首位。2023年江苏省投资案例数达到1713起,投资金额951.48亿元,其中投资于半导体及电子设备行业金额421.85亿元,占44.34%,投资于生物技术/医疗健康领域金额207.24亿元,占比21.78%;上海市投资案例数1249起,投资金额达到1506.94亿元,投资金额位列首位,其中投资于半导体及电子设备金额占比19.23%,投资于生物技术/医疗健康领域的金额占比12.90%。

2023年,中国股权投资市场退出案例数同比下滑,IPO仍为主要的退出方式,2023年下半年IPO退出节奏收紧,各类机构寻求回购退出等方式,股权投资市场短期内仍面临较大的退出压力。

退出方面,2023年,中国股权投资市场共发生3946笔退出案例,同比下降9.6%,其中被投企业IPO案例数共2122笔,占比53.78%,比2022年减少8个百分点,但仍为主要的退出方式。2023年8月,证监会提出要科学合理保持IPO,统筹好一二级市场动态平衡,作出阶段性收紧IPO节奏等安排,IPO作为一级市场的主要退出通道压力上升。2023年,中国股权投资市场股权转让、回购、并购退出案例数分别为962笔、604笔和243笔,占比分别为24%、15%和6%,同比分别增长4.79%、增长27.16%和增长1.67%,回购交易增幅明显。

从上市活动表现看,2023年境内外IPO上市中企共有399家,同比下降21.5%,首发融资额约合人民币3958.07亿元,同比下降40.0%。其中科创板和创业板融资额分别为1415.39亿元和1223.11亿元,同比分别下降43.8%和31.9%。2023年,VC/PE机构支持的上市中企267家,同比下降24.1%,渗透率为66.9%,微幅下滑;2023年,VC/PE支持的IPO中企融资总额约合人民币2829.25亿元,同比下降36.6%。2023年下半年,证监会宣布阶段性收紧IPO节奏后,IPO市场的温度持续下降,从2024年一季度数据来看,中企境内外上市企业46家,同比及环比分别下降52.6%和40.3%;分市场来看,A股共有30家企业发行上市,同比及环比分别下降55.9%和38.8%;境外市场共16家中企上市,同比及环比分别下降44.8%和42.9%,境内外市场IPO退出的难度均在增加。随着越来越多的行业逐渐进入调整与整合阶段,叠加IPO项目溢价降低、上市不确定性持续增强的影响,在此背景下,股权投资机构开始更多地关注并考虑通过回购、股权转让、并购等实现收益变现,带动相应的退出交易热度提升。

2023年以来,私募基金行业新规陆续发布,行业监管走向规范化、差异化,发展与监管并重,在有效规范行为的同时,亦需关注机构的市场活力。

为了规范私募投资基金业务,中国证券投资基金业协会将《私募投资基金管理人登记和基金备案办法(试行)》修订为《私募投资基金登记备案办法》(以下简称“《办法》”),自2023年5月1日起施行。修订后的《办法》共六章八十三条,主要内容包括:一是适度完善登记规范标准,对私募基金管理人及其出资人、实际控制人、高管人员等关键主体作出规范要求。二是明确基金业务规范,把握募、投、管、退等关键环节,强化行业合规运作。三是健全制度机制,强化穿透式核查,加强信息披露和报送等事中事后自律管理。四是实施差异化自律管理,落实扶优限劣理念,增加行业获得感。五是完善自律手段,加强对“伪、劣、乱”私募的有效治理,遏制行业乱象,净化行业生态。《办法》延续了监管扶优限劣的导向,明确了登记备案原则和管理人登记标准,要求私募管理人实缴资本不低于1000万元,同时对私募基金的高管和股东等均有严格要求。

2023年7月,国务院正式发布《私募投资基金监督管理条例》(以下简称“《私募条例》”),自2023年9月1日起施行。《私募条例》属于行政法规,是目前专门针对私募股权基金行业效力级别最高的法律规范,《私募条例》的出台,是私募基金领域的一个重要里程碑,意味着中国私募市场将迈向更专业、更规范、更透明的方向。《私募条例》一共七章六十二条,从内容上看,主要包括以下几个方面;(一)明确扩大适用范围,完善顶层设计以强化监管。凡以非公开方式募集资金、并由私募基金管理人或普通合伙人管理、为投资者的利益进行投资活动而设立的投资基金和以进行投资活动为目的设立的公司、合伙企业,都被纳入监管范围。(二)对私募基金管理人提出多方面规范要求,并明确要求管理合伙型私募基金的普通合伙人亦适用《私募条例》关于管理人的规定。(三)重点规范了私募基金资金募集和投资运作环节,核心要求进一步细化和具体化。(四)差异化管理,加快创新发展。(五)拓宽监管手段,明确法律责任。根据《私募条例》的重点内容来看,旨在强调发展与监管并重,在有效规范行为的同时,亦关注保持机构的市场活力。

为进一步促进行业规范健康发展,并同时落实《私募条例》中的要求,中国证监会于2023年12月8日发布关于就《私募投资基金监督管理办法(征求意见稿)》(以下简称“《私募办法》”)公开征求意见的通知。《私募办法》主要从私募基金管理人、私募基金的募集、投资、管理、退出等方面做了系列规定,整体来看,私募基金行业进入更强监管。《私募办法》共十章八十二条,主要涉及几个方面:明确适用范围,规则适用于由私募基金管理人管理的公司型、合伙型、契约型私募基金;细化规范性要求,完善全链条监管;明确私募基金托管人、私募基金服务机构监管要求;丰富私募基金产品类型,细化分类监管;完善合格投资者标准;强化募集环节监管,把好合格投资者入口关;明确投资运作要求;完善信息披露和信息报送要求;落实创业投资基金差异化要求;明确私募基金退出和清算要求;加强行政监管和自律管理,提高违法违规成本。

2024年一季度股权投资市场募资端延续下滑,投资端出现回升,在复杂的外部环境影响下,股权投资市场复苏节奏较为缓慢。

根据CVSource投中数据显示,2024年一季度,中国VC/PE市场新设基金1395支,同比下降34%,募资市场仍未走出下滑趋势,政府引导基金仍然是一级市场的关键资金来源;投资案例数和投资规模分别为1698起和379.82亿元,同比分别增长36.83%和8.51%,投资端涨幅明显,电子信息融资数量持续领先,医疗健康、先进制造行业位列其次,投资趋势以国家战略性新兴行业为导向。整体看,股权投资市场复苏节奏较为缓慢,在复杂的外部环境影响下,未来仍将面临较多考验。

联合资信评估股份有限公司(简称“联合资信”)前身为成立于2000年7月的联合资信评估有限公司,2020年9月17日更为现名(英文名称China Lianhe Credit Rating Co. Ltd.)。

联合资信是目前中国最专业、最具规模的信用评级机构之一,总部设在北京,公司经营范围包括:信用评级和评估、信用数据征集、信用评估咨询、信息咨询;提供上述方面的人员培训。目前开展的主要业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述各类经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级。

公司业务资质齐全,已经完成向中国人民银行和中国证券监督管理委员会备案,取得国家发展和改革委员会和国家金融监督管理总局认可,是中国银行间市场交易商协会会员单位,具有从事银行间市场、交易所市场的资信评级业务资格。bd半岛体育

2024-04-30

2024-04-30  浏览次数:次

浏览次数:次  返回列表

返回列表